Meerwaarde bots nog gering

Een chatbot ontwikkelen of toch niet? In iedere industrie vragen bedrijven zich af of zo’n bot de klantbeleving verbetert. Dat is niet anders onder financiële bedrijven. Maar waarschuwt Forrester: doe het niet. Het risico is te groot. Tegelijkertijd maakt één van de grootste Amerikaanse banken bekend er heel eigenwijs toch al in te geloven.

2016 was het jaar dat de chatbot definitief doorbrak. De ontwikkeling raakte in een stroomversnelling doordat Facebook Messenger werd opengesteld voor bedrijven. Die kunnen hun eigen bots publiceren en computergestuurd contact hebben met klanten. Goed voor de service en verkoop.

En hoewel Forrester de meerwaarde ziet voor de klantbeleving tempert het ook de verwachtingen. ‘We zijn absoluut optimistisch over de meerwaarde’, zegt analist Peter Wannemacher in reactie op de publicatie van ‘Bots aren’t ready to be bankers’. Maar vooral op langere termijn. ‘Er zijn betere manieren om als bank je geld te besteden. Vooral door je voor te bereiden op de bots die komen – de echt goede bots’, meent hij.

Het probleem dat de onderzoekers willen aankaarten is dat de bots die nu op de markt komen nog van matige of zelfs slechte kwaliteit zijn. Experimenteren is niet erg, maar het risico voor financiële bedrijven zou te groot zijn. Het gaat hier immers om het financiële leven van consumenten. Dat maakt een groot verschil. Een simpel voorbeeld: chat iemand met een weerbot en is het weer even ‘onbekend’ dan is er niets aan de hand. Is het banksaldo zoek, dan levert dat de klant een gevoel van onbehagen op.

Dat de kwaliteit van bots nu te wensen overlaat komt vooral doordat kunstmatige intelligentie nog in de kinderschoenen staat. ‘Hoe graag sommige artikelen je ook anders willen laten geloven.’ Daarnaast denkt Wannemacher dat banken nog moeite zullen hebben om de data te ontsluiten die nodig zijn voor de juiste werking van een bot. Die zijn bij banken geregeld moeilijk te bereiken, laat staan te combineren.

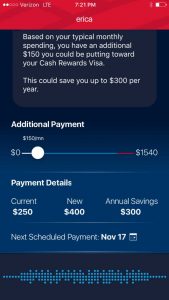

‘Hallo, op basis van je huidige uitgavepatroon kun je 150 dollar besparen.’

‘Hallo, op basis van je huidige uitgavepatroon kun je 150 dollar besparen.’

Vrijwel op hetzelfde moment dat Wannemacher zijn visie deelde, maakte Bank of America op Money20/20 bekend een chatbot te introduceren. De bot, ‘I am Erica’, moet klanten op een persoonlijke manier adviseren over geldzaken. Eind 2017 zullen gebruikers van de mobiele app adviezen krijgen over hun financiën. ‘VIP-level service’ noemt het bedrijf dat.

De chatbot zou slimmer worden dan veel andere robots omdat het gebruikmaakt van voorspellende analytics. Het bedrijf wil meer dan alleen vragen beantwoorden. De bot moet klanten herinneren aan betalingen, rekeningoverzichten toesturen, helpen bij het sparen van geld of afbetalen van schulden en met video’s en andere content klanten iets leren over hun financiële huishouding.

Toch blijft Forrester erbij dat het slimmer is om te wachten op de volgende generatie bots. Het is slimmer om de back-end systemen eerst ‘future-proof’ te maken. Wannemacher: ’Wil je als bank toch al investeren in een bot, ontwikkel er dan een met een zéér specifieke toepassing.’

Plaats een reactie

Uw e-mailadres wordt niet op de site getoond