Nederlandse investeerders halen hun targets (meestal) niet

Ze noemen het ‘the valley of death’. De fase waarin jonge bedrijven zitten als ze nog veel risico’s in hun business model hebben en als er weinig investeerders bereid zijn om te investeren. Feit is dat ruim de helft van de seedcapitalfondsen achterlopen op hun investeringsdoelstelling.

Om te voorkomen dat jonge bedrijven sneuvelen omdat ze geen kapitaal kunnen aantrekken, heeft de overheid voor een oplossing gezorgd; de Seed Capital-regeling.

Kortgezegd is dit een lening van de overheid van maximaal zes miljoen euro aan een fondsbeheerder waarmee hij/zij kan investeren in startups in die valley of death. De fondsbeheerder vult de bijdrage van de overheid aan met tenminste zoveel aan privaat kapitaal.

De Seed Capital-regeling is ooit ontstaan omdat het voor tech-startups lastig was om risicokapitaal te vinden. Oud-minister Henk Kamp zegt hierover:

Kortom, de seedcapitalregeling is er gekomen om de mogelijke mismatch in de valley of death tussen startups en investeerders te verkleinen. Ten opzichte van het aantal behoeftige startups was er dus te weinig kapitaal. De overheidsbijdrage zou het voor investeerders aantrekkelijk moeten maken om al wat vroeger te investeren, zodat de ‘funding gap’ verminderd wordt en startups door de valley of death heen komen.

Op papier een mooi instrument dat een duidelijk doel dient. Er zijn de afgelopen jaren dan ook veel fondsen – van hightech tot software en van agrifood tot medtech fondsen – opgezet door middel van de Seed Capital-regeling, wat heeft gezorgd voor een instroom aan risicokapitaal in Nederland.

Je zou dus verwachten dat als er nieuw kapitaal wordt toegevoegd, daar gretig gebruik van gemaakt wordt toch? Dat, met andere woorden, de seedcapitalfondsen niet om deals verlegen zitten en een mooi portfolio kunnen opbouwen.

Analyse van de portfolio’s van seedcapitalfondsen

Precies dat wilde ik analyseren: hoeveel deals doen de seedcapitalfondsen eigenlijk? En ligt dat in lijn met de aantallen die ze vooraf hebben uitgesproken naar RVO, de verstrekker van de lening? Kortom, liggen ze op schema?

Daarom heb ik gekeken naar 24 fondsen die volgens RVO nu nog in hun investeringsperiode zitten, met uitzondering van de fondsen die in 2018 zijn gestart en de 6 fondsen waarvan informatie ontbreekt. Op de website van RVO staat per fonds precies wat de investeringsperiode is van het fonds (5 of 6 jaar) en wat de beoogde resultaten zijn qua aantal deelnemingen.

Ik heb een analyse gemaakt van de huidige portfolio’s van de seedcapitalfondsen en ik heb de hoeveelheid deals die ze hebben gedaan (op basis van hun websites, soms aangevuld met openbare bronnen) vergeleken met het aantal dat zij zouden moeten hebben gedaan om op schema te zitten van het beoogde aantal deelnemingen aan het einde van de investeringsperiode. Op die manier kan ik zien of het tempo van investeren op ‘par’ zit met hun verwachting.

Als voorbeeld: als een fonds in zes jaar tijd tien deals wil doen, en het heeft er nu na drie jaar vier gedaan, dan ligt het fonds op schema om uiteindelijk een portfolio van acht deelnemingen te hebben. Dan komt hij er dus twee tekort. Of anders gezegd: het verwachte tempo is 10/6 = 1,7 deals per jaar en hij zit nu op het tempo van 4/3 = 1,3 deals per jaar.

De meeste seedcapitalfonden liggen niet op schema voor hun doelstelling

Gemiddeld verwacht een fonds te investeren in 9,1 tot 10,1 startups. Het minimum is 6 en het maximum 12. Dit aantal willen ze in 5 of 6 jaar bereiken. Het benodigde investeringstempo ligt daarmee gemiddeld op 1,6 tot 1,8 deals per jaar.

Maar hoeveel deals doen ze daadwerkelijk? Het investeringstempo ligt in de praktijk voor alle fondsen samen op gemiddeld 1,5 deals per jaar. Met andere woorden: gemiddeld worden er 0,1 deal per jaar te weinig gedaan per fonds om aan de minimale doelstelling te komen en 0,3 deal per jaar om de bovenkant van hun voorspelling te kunnen halen.

Dat lijkt nog mee te vallen. Maar als je kijkt naar de fondsen die achterlopen op schema is hun investeringstempo gemiddeld maar 0,9 deal per jaar, oftewel 0,7 deal per jaar te weinig om de minimale doelstelling te halen.

Als dit tempo lineair wordt doorgetrokken tot het einde van de investeringsperiode, haalt slechts 42,7% van de fondsen de minimale doelstelling. 57,3% ligt dus niet op schema voor hun doelstelling. De meeste fondsen lopen dus achter de feiten aan (of hebben een behoorlijke eindsprint in gedachten).

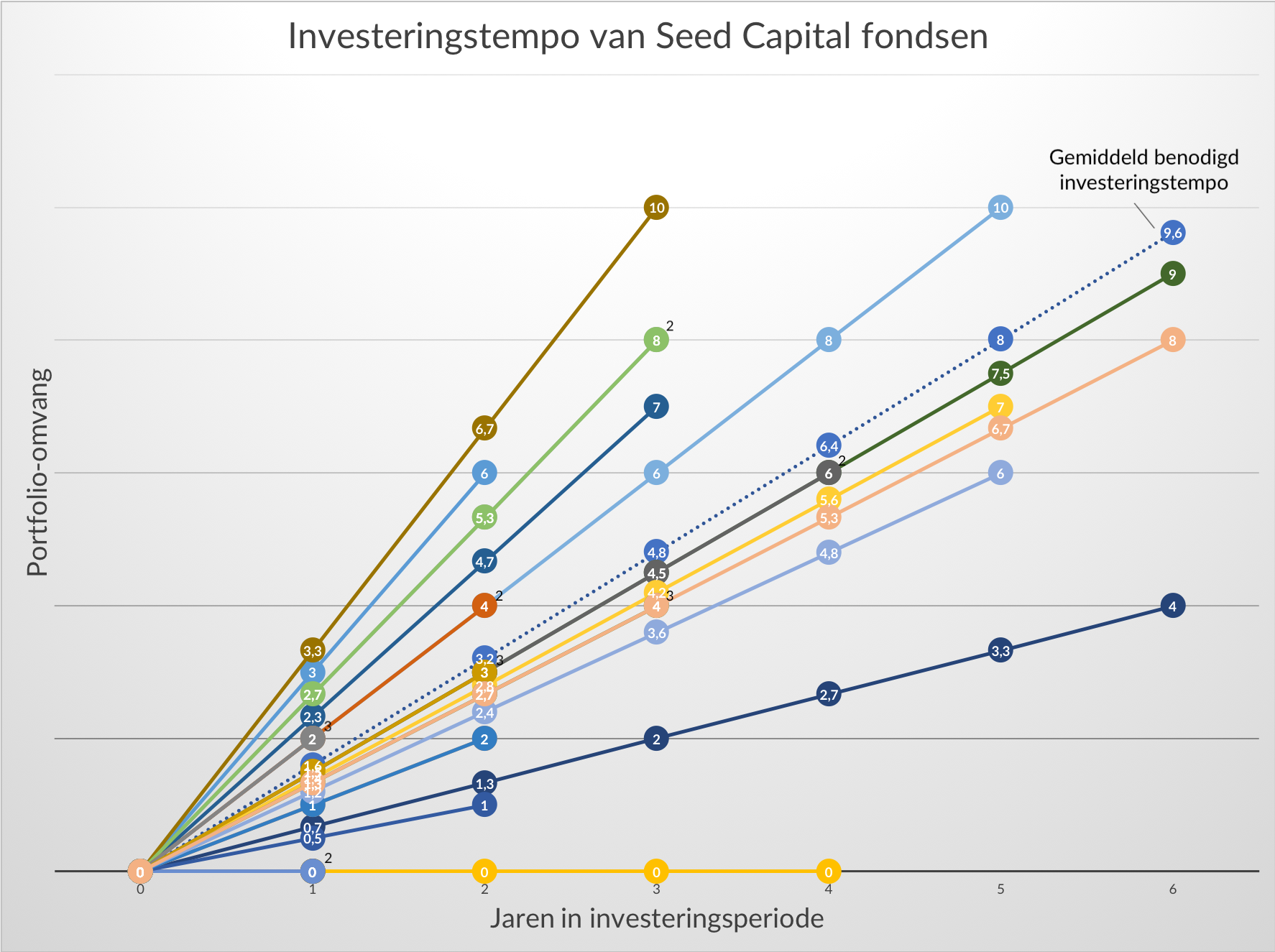

De grafiek hieronder geeft aan wat het (lineaire) investeringstempo is van alle 24 seedcapitalfondsen tot nu toe (sommige fondsen hebben overlappende lijnen, de superscript getallen geven aan hoeveel fondsen dit zijn). De gestippelde lijn is het gemiddelde benodigde tempo om de minimale doelstelling te halen. Over het algemeen geldt; de fondsen boven deze lijn liggen voor op schema, de fondsen eronder lopen achter op schema. Er zijn zelfs fondsen die al jarenlang geen deals hebben gedaan.

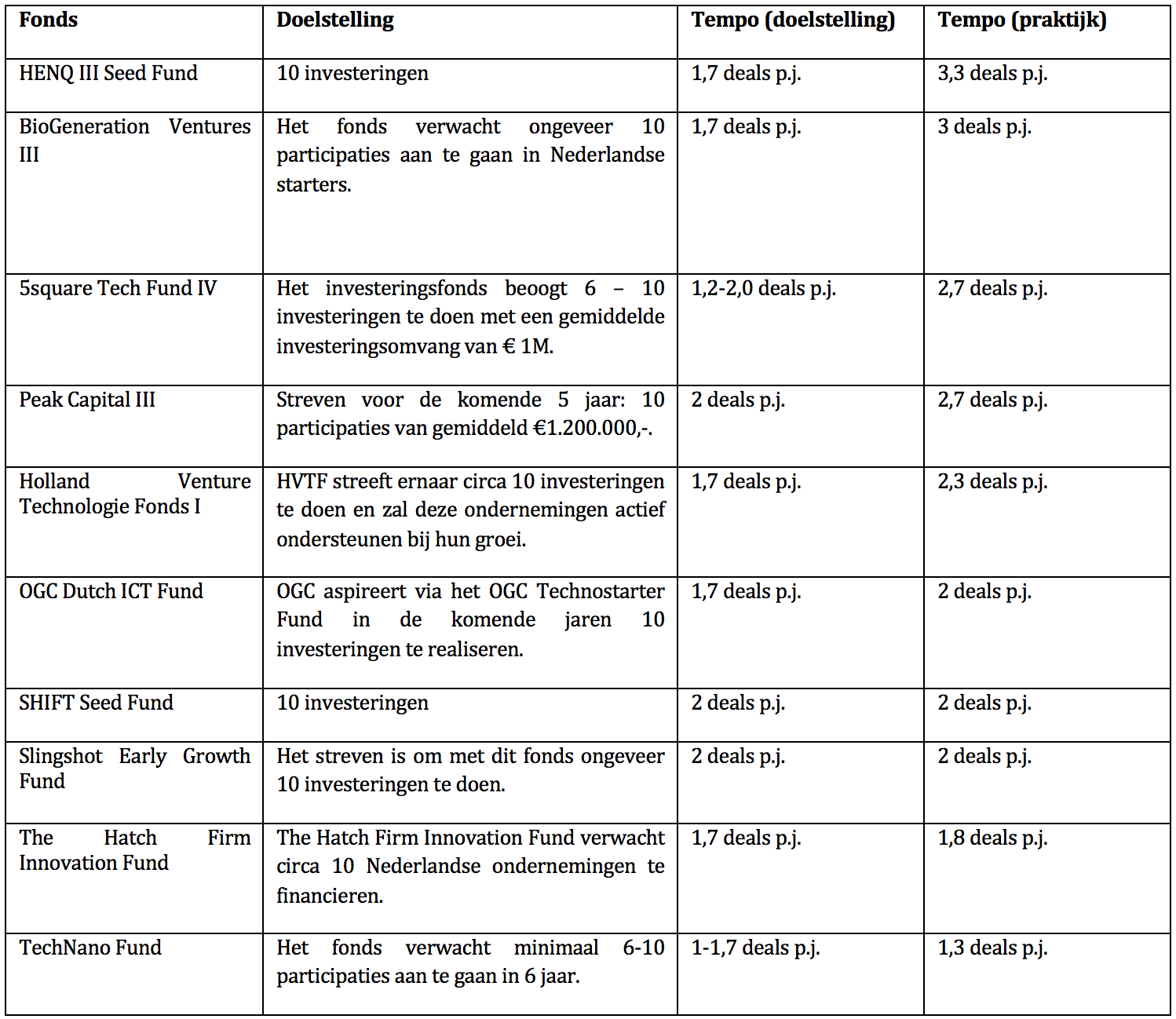

Dit zijn de tien seedcapitalfondsen die wel op schema liggen, op volgorde van investeringstempo:

Van de fondsen die wel op schema liggen, valt op dat dit vaak ‘follow-on’ fondsen zijn, die dus al bezig zijn met hun tweede, derde of zelfs vierde fonds, of fondsen van investeerders die meerdere fondsen beheren (zoals SHIFT door NBI Investors en TechNano door Value Creation Capital). Zij hebben logischerwijs de voordelen dat zij al een netwerk en een track record hebben opgebouwd. Alleen OGC (Orange Growth Capital, inmiddels Finch Capital), en The Hatch Firm zijn ‘first time’ fondsen. Interessant is verder dat het Mainport Innovation Fund (MIF) II, Zeeuws Investeringsfonds en TechNano Fund hetzelfde tempo hebben, maar omdat MIF II en Zeeuws Investeringsfonds een grotere portfolio voorzien, liggen zij niet en TechNano wél op schema.

Onder de veertien achterblijvers zijn drie niet-first time fondsen. Bijna 80 procent van de fondsen die achter op schema loopt, zijn dus bezig met hun eerste fonds. Dit is voor mij een indicatie dat het doen van deals ook een kwestie is van ervaring opdoen als investeerder en een netwerk bouwen die goede startups kan aanreiken. Wellicht een goed idee voor nieuwe fondsen om vooraf te werken aan het oplijnen van dealflow en hun portfoliodoelstelling realistisch te bepalen.

“Kwaliteit boven kwantiteit”

Het verwachte verweer van de seedcapitalfondsen die achterlopen zal zijn: “er zijn te weinig goede startups” of “kwaliteit boven kwantiteit”.

Ik kan me voorstellen dat ze dat zeggen, maar ik vind het geen sterk argument. Het klopt, veel startups die op zoek zijn naar venture capital zijn nou eenmaal echt veel te vroeg of passen niet überhaupt goed bij dat groeimodel. Maar aan de andere kant: was dat niet te verwachten dan? Je kunt ook stellen dat de investeerders blijkbaar niet zo goed kunnen voorspellen.

Er zijn meerdere redenen te bedenken waarom ze achterlopen op schema, waaronder:

- Bewuste keuze om minder deals te doen, bijv. omdat ze grotere dealsizes doen (om bij een stijgende waardering een gelijk aandelenpakket te houden, een trend die bij US SaaS investeringen ook is vastgesteld)

- Ze zijn onvoldoende in staat om dealflow aan te trekken

- Ze zijn onvoldoende in staat om de deal te winnen, bijv. omdat andere investeerders een beter voorstel hebben, een hogere waardering bieden of meer toegevoegde waarde kunnen bieden

- Ze durven of willen niet vroeg te investeren

Over dat laatste punt wil ik het nog even hebben. Het is natuurlijk jammer dat er geld op de plank blijft liggen terwijl er tegelijkertijd veel goede – soms wat vroege – startups zijn die moeite hebben om financiering aan te trekken. Ik krijg redelijk wat signalen van ondernemers en van andere personen uit het startup-ecosysteem dat startups worden afgewezen omdat ze ‘te vroeg’ zijn. Er is al wat tractie/omzet maar volgens de investeerders nog onvoldoende om in te investeren.

Dat er te weinig goede startups zijn lijkt vooral een slap excuus van investeerders om de schuld buiten zichzelf te leggen. Volgens mij zijn er genoeg goede startups, maar het is moeilijker om een goede deal te doen. Dat is wat anders.

Om een klein voorbeeld te geven; in de eerste helft van 2018 zijn er volgens onze gegevens 63 seed-deals gedaan (dus de fase vóór de fase waarin seedcapitalfondsen actief zijn). Dat zijn er dus zo’n 120 op jaarbasis. Dit zijn deals door angel investors, regionale ontwikkelingsmaatschappijen en participatiefondsen en venture builders. En dan heb ik ICO’s, crowdfunding, accelerators, Vroegefasefinanciering en startups die nog helemaal geen extern kapitaal hebben opgehaald nog niet eens meegeteld. En waarschijnlijk heb ik nog een hoop deals in deze fase gemist omdat ze niet zijn bekendgemaakt. Ik zeg echt niet dat de 120+ startups stroomopwaarts allemaal goed zijn. Maar als de 24 fondsen 1,6 deal per jaar willen doen, dan hebben we het dus over zo’n 40 deals per jaar. Dat moet een keer te doen zijn toch?

Hiermee krijg ik het idee dat veel fondsen liever wachten tot een startup zich bewezen heeft (met het risico dat de startup daar nooit komt) dan dat ze in een fase investeren waarin de startup het hard nodig heeft om überhaupt bewijs te kunnen verzamelen. Als ze daar hun portfolio mee vol kunnen krijgen, is het nog tot daar aan toe. Nu is het vooral: liever een kleiner portfolio dan een portfolio met een hogere risk-return of waar nog meer moeite voor gedaan moet worden.

En zo komt de doelstelling van de Seed Capital regeling – het beschikbaar stellen van kapitaal in de valley of death – helaas in de knel. Het is daarom goed dat RVO de investeerders die niet op schema lopen achter de broek aan zit en zelfs een stok achter de deur heeft door een deel van de lening terug te kunnen vorderen.

Wat kunnen we er aan doen?

Laten we niet vergeten dat het lastig is om in een vroege fase te investeren, laat staan daar een rendement uit te halen. Zeker voor ‘first time’ fondsen blijkt uit onze analyse dat zij moeite hebben om het gewenste investeringstempo te halen. Er is veel kapitaal beschikbaar in de markt, dus ondernemers hebben wat te kiezen. Als je als investeerder nog geen track record aan kunt tonen, dan moet je een deal winnen op andere aspecten, bijvoorbeeld door wél vroeg te durven investeren.

Venture capital is eigenlijk een product. Een product waarbij marketing – inclusief het opbouwen van een netwerk, de positionering in de venture capital markt, het aantrekken van dealflow – en sales (het closen van de deal) essentieel zijn.

Disclaimer: ik heb geprobeerd om zo goed en zorgvuldig mogelijk alle investeringen van de fondsen in kaart te brengen, maar het kan zijn dat ik deals heb gemist (bijv. omdat ze niet zijn gepubliceerd) of aan een verkeerd fonds heb toegewezen (bijv. als een investeerder meerdere fondsen heeft). Ik heb alle fondsen tot 1 juli 2018 bekeken, deals daarna heb ik niet meer meegeteld.

* Dit zijn de fondsen die in de analyse ontbreken: Health Innovation en Healthy.Capital (omdat ze uit 2018 zijn), Blue Sparrows, Newion Investments, Percival Participations, Thuja Capital, VOC Capital Partners en Vortex (omdat van hen informatie ontbrak)

Plaats een reactie

Uw e-mailadres wordt niet op de site getoond