Het nieuwe betalen is er (bijna)

Al sinds jaar en dag is Nederland een uniek (betaal)land. Ons kikkerlandje met het aantal inwoners en formaat van een flinke wereldstad is als een Gallisch dorp. Net iets anders dan de rest en we doen dingen op onze manier, zo ook betalen. Nederland is online een iDEAL-land. 55 procent van al onze e-commercebetalingen verloopt via dit bekende stelsel. Innovaties, Big Tech en PSD2 zorgen voor een golf van nieuwe betaalopties waarmee de retailer en consument geconfronteerd wordt. Tijd voor een overzicht van wat er al is en een vooruitblik van wat komen gaat.

Technische innovatie is vanzelfsprekend een belangrijke factor bij de ontwikkeling van betaalmiddelen. En de technische ontwikkeling is de afgelopen jaren enorm hard gegaan. In Europa zijn we echter van mening dat alleen de technische ontwikkelingen niet genoeg waren en is besloten dat ook het betaallandschap ‘opengebroken’ moest worden. PSD2 is over de grens al een realiteit maar is ook hier binnenkort de wet. PSD2 bevat heel veel regelingen rondom payments, maar de meest baanbrekende elementen moeten ook de grootste impact op ons betaallandschap hebben.

AIS en PIS

En in dit geval hebben we het dan over AIS en PIS. AIS staat voor Account Information Services en PIS voor Payment Initiation Services. Dit zijn de tools waarmee de markt opengebroken moet worden, omdat deze tools trusted third parties (TTP’s, vertrouwde derde partijen) de mogelijkheid geven om iets met jouw betaalrekening te doen. Hiermee breekt de regelgever het monopolie van de banken over de betaalrekening open. Met AIS geef jij een derde toegang tot de informatie op jouw betaalrekening voor bijvoorbeeld een huishoudboekje bij te houden. Met PIS kun jij een derde een betaling van jouw rekening laten initiëren. Altijd en alleen met nadrukkelijke toestemming van jou, de gebruiker.

De techniek rent ondertussen ook door. De smartphone als centraal apparaat voor een eindeloze hoeveelheid handelingen lijkt de norm te zijn. Maar ook het Internet of Things staat op. Verbonden apparaten die zelfstandig of AI-gestuurd (kunstmatige intelligentie) handelingen verrichten. We halen ons pasje niet meer door het pinapparaat, maar scannen een QR-code of tappen met onze smartphone of smartwatch met wallet-app. Knoppen in koelkasten doen snelle bestellingen en de AH to go kent bijna geen kassa’s meer. Doordat het doen van online transacties steeds veiliger gaat door slimme techniek en algoritmes kunnen steeds meer partijen aan de zware eisen voldoenb voor het uitvoeren van dit soort transacties. Dit zorgt voor meer innovaties en competitie.

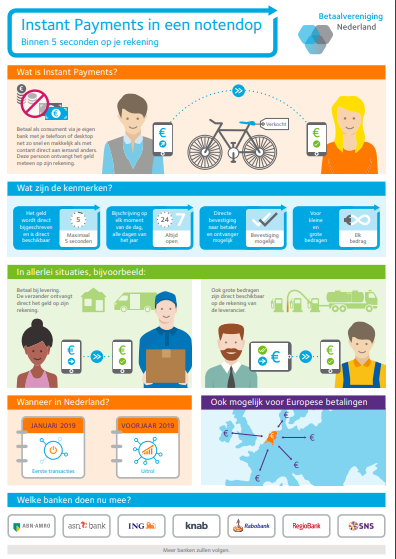

Een andere technische ontwikkeling is de opkomst van Instant Payments. Het huidige systeem van geldtransacties, clearing en settlement, verwerkt aan het einde van de dag alle betalingen en verwerkt die in batches. Soms worden deze verwerkingen zelfs over het weekend heen getild. De meeste betalingen in Nederland lopen via het Single Euro Payments Area (SEPA). iDEAL is bijvoorbeeld een manier om SEPA credit transfers prettig te gebruiken, en deze credit transfers worden dus via batchverwerking afgehandeld. Onder SEPA Instant credit transfers (SCT Inst) worden betalingen echter direct en 24/7 uitgevoerd. De verwachting is dat SCT Inst volgend jaar in Nederland de nieuwe norm wordt.

Nieuwe spelers en het bundelen van toepassingen

Online zien we steeds meer concurrentie voor de bekende iDEAL, creditcard of PayPal-betaling ontstaan. Tikkie, Payconiq, OK Betalen, de Klarna App, AliPay, Bitcoin, iDEAL QR etc. Soms gaat het om een nieuwe methode, soms om een slimme schil rondom een bestaande methode. Wat ze allemaal proberen te doen is payments van frictieverhogende drempel naar een dienst met toegevoegde waarde te brengen. De basisbehoeften van retailers zijn betaalopties die (gezamenlijk) de beste combinatie vormen van conversie, bereik en kosten.

In Nederland zag die combinatie er traditioneel uit als iDEAL, creditcards en/of PayPal en een achterafbetaalmethode. Uiteraard wordt er daarnaast een breed scala van extra opties zoals acceptgiro, Bancontact et cetera aangeboden. De kosten van deze opties lopen uiteen van tientallen centen per transactie tot meerdere procenten van het totaal bedrag. Maar nieuwe innovaties boren nieuwe behoeften aan. Consumenten willen bijna niks meer van betalen merken. Ze willen ergens afrekenen zonder een account aan te moeten maken. En retailers willen betaaloplossingen die ontzorgen of die de consument verleiden.

Aan de ene kant zien we de wallet-toepassingen van de grote tech-namen. Denk aan Google-, Apple-, Amazon- en Ali-pay. Deze wallets zijn gericht op zowel instore als online aankopen. Vaak maken ze gebruik van een onderliggende creditcard- of bankafschrijving voor de uiteindelijke betaling. Doordat deze merken een grote hoeveelheid gebruikers hebben, is bereik een van de grootste voordelen voor de retailer. Daarnaast gaat de aankoop ook gepaard met consumentendata zoals adresgegevens. Het nadeel van deze buitenlandse wallets is dat ze meestal gebruik maken van een transactiefee op basis van een percentage. De Nederlandse retailer is met iDEAL gewend aan een fixed fee.

Ook zijn er een aantal interessante Nederlandse spelers in opkomst. OK en Payconiq zijn voorbeelden van nieuwe smartphone-gebaseerde betaaloplossingen die zowel offline als online aan de weg timmeren. Payconiq is een bankenproduct en kan eigenlijk gezien worden als de eerste PSD2-oplossing. Met Payconiq voer je eigenlijk een PIS, een betaalinitiatie, avant la lettre uit. Het werkt nu alleen nog voor consumenten die bij de aangesloten banken zitten. Je kunt de app ook gebruiken voor peer2peer-payments. Voor de Nederlandse retailer is het voordeel van Payconiq dat de transactiefee vast staat. OK maakt geen gebruik van betaalinitiaties maar van afschrijvingen of andere betaalmethoden. Wat OK weer onderscheidt is dat de app het koppelen van loyaliteit en reclame heel gaaf weet te bundelen. Klanten kunnen bijvoorbeeld met hun app in een folder een ‘drie-halen-twee-betalen-actie’ scannen. Als ze later de producten kopen, dan wordt deze actie meteen verwerkt. Ook loyaliteitspunten worden automatisch bij het afrekenen gespaard.

Beide oplossingen bieden ook fast check-out aan. Hiermee kunnen consumenten zonder het aanmaken van accounts shoppen.

Tikkie doet het anders. Tikkie, een product van de ABN AMRO, is een slim bedachte schil rondom iDEAL. Tikkie heeft een grote groep gebruikers gekregen doordat het handig een bank-agnostische peer2peer-transactie lanceerde. Via WhatsApp groeide het gebruik razendsnel. Tikkie probeert nu een plek in het retailbetaallandschap te veroveren door het betaalverzoekje van webwinkel naar mobiel te sturen. Hierbij worden ook adresgegevens gedeeld waardoor de app ook fast check-out mogelijk maakt. Tikkie werkt in Duitsland ook, maar omdat ze daar geen iDEAL kennen, is Tikkie uiteindelijk infrastructuuronafhankelijk.

In Nederland groeit de populariteit van achteraf betalen. Mede door de wettelijke verplichting zien we steeds meer vormen van achteraf betalen in de markt. Van rembours tot gespreid betalen, alles is online mogelijk. De grotere spelers in deze markt proberen hun app steeds centraler te maken in de customer journey. Het gaat al lang niet meer alleen om later betalen. Ook deze partijen richten zich op het verlagen van frictie en het verbeteren van de customer journey. Meer dan ‘gewoon’ betalen zijn deze dienstverleners in staat om de retailer te ontzorgen. Immers, je besteedt het risico van wanbetalers uit. Dit gaat dan wel gepaard met flexibele kosten afhankelijk van het risicoprofiel en de hoogte van het bedrag.

Bitcoin en cryptocurrencies

Na de gekte van vorig jaar is de koers van bitcoin en de alternatieve crypto’s (alts) hard gedaald. Dalingen van 95% zijn niet uitzonderlijk. Voor de echte gelovers is de prijs secundair aan de belofte: snel, goedkoop en wereldwijd geld verplaatsen zonder tussenkomst van derden. Bitcoin heeft met de komst van het lightning netwerk een update gekregen, waardoor het netwerk enorm schaalbaal is geworden. Het gevolg is dat de enorm hoge transactiekosten van een jaar geleden, soms wel 100 dollar per transactie, verleden tijd zijn.

De terugval van de koers heeft ook een impact gehad op de adoptie van Bitcoin als betaalmiddel. Desalniettemin blijft het een boeiende ontwikkeling, zeker nu er grote namen kijken naar Bitcoin als product voor hun handelshuizen. Denk aan Nasdaq en via een nieuw vehikel genaamd Bakkt.

De Nederlandse crypto genaamd Gulden speelt vooralsnog de rol van nicheproduct, maar laat met behulp van de gave kassa-oplossingen van NOCKS wel zien wat er allemaal mogelijk is. Het aantal retailers, zowel online als fysiek, dat gebruik maakt van de Gulden groeit, maar van een hype is nog geen sprake.

PSD2 en doorberekenen kosten

Het laten uitvoeren van betalingen kost geld. Dit is logisch want de systemen die de veiligheid, snelheid en robuustheid garanderen zijn kostbaar. En, afhankelijk van het type betaling, zijn er voor de uitvoerder van de betaling ook risico’s aan verbonden. Een achteraf-betaaldienstverlener neemt het risico op wanbetaling van de retailer over en wil daar graag een vergoeding voor krijgen. Bij creditcard-betalingen spelen verzekeringen, loyalty schemes en terugboekingen een rol bij het berekenen van de kosten. Payment service providers leveren gecompliceerde software, kassa’s en aanvullende diensten. Kortom het verplaatsen van een euro kost, afhankelijk van hoe je dit doet, geld. PSD2 kent een aantal regels die van invloed zijn op de kosten van betalingen maar ook regels die bepalen wat je als retailer nog mag doorbelasten aan de consument.

De interbancaire vergoedingen worden bij wet verlaagd. Deze worden naar 0,2% over een debitcard-transactie en 0,3% over creditcard-transactie teruggebracht. Daartegenover staat dat de kosten die gemaakt worden bij dit soort transacties niet meer als toeslag in de kassa aan de consument mogen worden doorbelast. Deze praktijk, surcharging genaamd, was de wetgever een doorn in het oog. Vooral bij creditcard-betalingen konden deze kosten bij dure producten flink oplopen, hetgeen als een onaangename verassing door de consument werd ervaren.

Lidstaten hebben onder PSD2 enige vrijheid gekregen in hoe ver ze dit verbod op surcharging willen oprekken. In Nederland kiezen we ervoor om het verbod niet verder uit te breiden. Hierdoor zijn alle betaalmethoden die geen credit-of debitcard-transactie zijn, vrijgesteld van het verbod. Hier vallen bijvoorbeeld iDEAL, PayPal en achteraf betalen onder. Wel mogen voor deze opties nooit meer dan de daadwerkelijk gemaakte kosten worden doorbelast.

Dat de wereld van betalen aan het veranderen is, mag duidelijk zijn. Voor de retailer is de keuze straks niet eenvoudig. Naast de basis betaalmethoden komt er een breed aanbod nieuwe opties. Dit aanbod zal door PSD2 nu nog onbekende vormen kunnen aannemen. Maar de nieuwe spelers moeten er nog in slagen de consument te binden. De afweging kosten/conversie/bereik zal opnieuw gemaakt moeten worden.

Plaats een reactie

Uw e-mailadres wordt niet op de site getoond